저축은행 대출 60조원, 부실사태 수준.."폐업 전 자영업자 몰려"(종합)

8년 전 영업정지 사태 여신 규모 수준 육박

자영업자ㆍ중소기업 저축은행 여신규모 급증 뚜렷

경영상황은 아직 양호하지만 대출 성격 뜯어보면 안심 못 해

[아시아경제 심나영 기자] 저축은행에서 기업과 가계가 빌린 돈의 규모가 60조원에 육박했다. 8년 전 저축은행 부실 사태직전 수준으로 불어난 것이다. 저축은행 경영 상황은 아직 양호하지만 대출 성격을 뜯어보면 안심할 수만은 없다는 지적이 나온다. 최근 2년 동안 자영업자와 중소기업을 중심으로 여신 규모가 빠르게 늘어났기 때문이다.

20일 한국은행에 따르면 지난해 12월 말 기준 우리나라 상호저축은행의 대출규모는 59조1572억원이다. 지난해 월별 대출 증가 규모는 4000억~7000억원 사이였다. 한은 관계자는 "이 추세라면 올해 1분기 중 60조원을 넘길 확률이 높다"며 "담보가 부족하고 신용도가 낮은 사업자 대출이 늘어나는 것이 특징"이라고 했다. 2011년 2월 저축은행들이 줄줄이 영업정지에 들어갈 당시 여신 규모는 63조8113억원이었다. 2009년 9월 60조원을 넘긴 이후, 2011년 6월까지 60조원 이상을 유지했었다.

◆저축은행 대출 2014년 바닥 찍고, 빠르게 60조원 수준 회복

과거 저축은행 부실 사태 원인은 건설경기 호황을 탄 부동산 프로젝트파이낸싱(PF) 대출이었다. 부동산 경기가 악화되자 미분양 사태가 발생했고 PF채권도 덩달아 부실채권이 됐다. 대출 상환 연체율이 치솟자 저축은행 재무건전성이 악화됐다. 자기자본비율도 떨어졌다. 예금자들의 불안은 예금인출사태(뱅크런)로 이어졌다.

이후 저축은행 대출 규제가 강화되며 여신 규모는 급격히 줄었다. 2014년 6월 27조5698억원로 바닥을 찍었다. 하지만 빠른 속도로 원상회복됐다. 저축 은행 전체 대출 규모는 지난해 12월까지 4년6개월만에 114.6%나 상승했다. 같은 기간(2014년 6월~2018년 11월) 예금은행의 대출 규모는 33.8% 늘어나는 데 그쳤다.

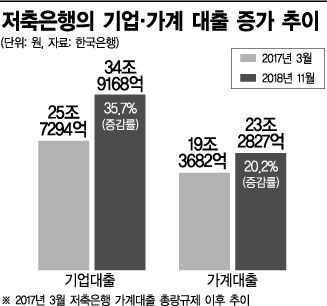

문제는 대출의 양보다 성격이다. 저축은행 업계는 자영업자를 중심으로 한 개인사업자와 중소기업 대출이 크게 늘어났다고 입을 모았다. 2017년 3월 가계대출 대출총량규제 적용 이후 벌어진 일이다. 한 시중 저축은행 관계자는 "규제 이후 저축은행들이 수익을 위해 기업대출 규모를 과거보다 키웠다"며 "현재 전체 대출 중 가계와 기업 비율은 4:6 정도"라고 했다.

전문가들은 경기 침체기로 접어들면서 자영업자와 중소기업들의 대출이 부실화될 경우 위험이 커질 수 있다고 우려하고 있다. 주원 현대경제연구원 연구실장은 "금리나 대출 한도를 설정해 정부가 저축은행 대출 증가 속도를 조정 해야 할 필요가 있다"고 조언했다.

◆ 비은행 금융기관 자금 차입 비중, 폐업기 소상공인이 34.2%

폐업기의 소상공인들이 저축은행을 찾아 대출을 받고 있다는 점도 눈에 띈다. 실제로 지난해 11월 신용보증재단중앙회가 발간한 '소상공인금융실태조사 보고서'를 보면 문 닫기 직전까지 몰린 자영업자들이 저축은행을 포함한 제2금융권을 찾는 것으로 나타났다. 조사 결과 소상공인의 자금차입 원천별 비중은 19.2%에 달했다. 은행은 53.0%였다.

보고서는 "개점 초기나 성장기, 성숙기, 쇠퇴기에서는 제1금융권에서 자금 조달을 받지만, 폐업기에는 비은행금융기관의 비중 평균이 가장 높게 나타났다"고 밝혔다. 비은행 금융기관에서 자금을 차입하는 비중을 보면 폐업기 소상공인이 34.2%를 차지했다. 반면 개점초기는 21.5%, 성장기가 19.5%에 그쳤다. 성숙기는 16.8%, 쇠퇴기는 18.9%였다.

업계는 "일반은행에서 담보의 70%까진 개인담보대출을 받고, 저축은행에서 담보의 나머지 25%를 개인사업자대출로 받은 자영업자들이 급증했다"고 설명했다. 경기가 둔화되며 자금 사정이 어려워진 중소기업들도 저축은행에 손을 더 벌렸다. 아직까지 저축은행의 경영상황은 양호하다는 게 금융감독원 평가지만 자영업자 연체율이 높아지며 마음을 놓을 수만은 없는 상황이다.

나이스평가정보가 최운열 더불어민주당 의원에게 제출한 분석 자료에 따르면 금융업권에서 돈을 빌린 자영업자 중 돈을 갚지 못한 채무 불이행자 비율은 2017년 말 1.32%에서 지난해 1분기 1.36%, 2분기 1.39%, 3분기 1.41%, 4분기 1.43%로 계속 올라가는 추세다.

한 저축은행 관계자도 "업계 전반적으로 저축은행의 대출위험도가 상승하는 중"이라고 우려했다. 일반은행에 비해 저축은행의 이자도 비싸다. 지난해 12월 신규취급액 기준 저축은행의 기업대출과 가계대출 금리는 각각 7.79%, 14.32%였다. 일반은행보다 4.02%포인트, 10.71%포인트 높은 수준이다.

◆소기업도 비은행금융기관에서 신규대출

중소기업 중에서도 소기업(5~49인)들이 저축은행 같은 비은행금융기관에서 신규대출을 주로 받았다. 담보 부족 등을 이유로 일반은행 대출에 어려움을 겪기 때문이다. IBK연구소가 발간한 '2018 중소기업 금융실태보고서'에 따르면 전체 중소기업 중 3.8%가 비은행 금융기관에서 신규대출을 받았다. 이 중 대다수가 소기업과 매출액 규모가 작은 기업들이었다.

비은행금융기관 대출 이용 기업 중 저축은행을 통해 자금조달한 기업은 13.8%였다. 업종별로는 건설업과 서비스업, 제조업이 대부분이었다. 비은행금융기관에서 대출을 받은 이유는 '은행에 비해 대출절차가 까다롭지 않아서'(41.7%)로 가장 높았다. 보고서는 "'은행이 대출을 거절해서'라는 응답은 소기업, 매출액 50억원 미만 기업에서 높게 나타났다"며 "기업규모가 작은 기업에서 은행의 대출 여건이 상대적으로 어려운 것을 알 수 있다"고 설명했다.

한편 저축은행들의 지난해 1~3분기 순이익은 8513억으로 집계됐다. 기업 건전성을 나타내는 국제결제은행(BIS) 기준 자기자본비율도 작년 9월말 15.4%로 규제비율(7~8%)보다 높았다.

심나영 기자 sny@asiae.co.kr

Copyright © 아시아경제. 무단전재 및 재배포 금지.

- 물축제 음란행위 남성 2명은 한국인…나라망신시키고 태국은 떠나 - 아시아경제

- 대학 나온 미모의 26세 女 "돼지 키우며 월 114만원 벌지만 행복" - 아시아경제

- "살 빼려고 맞았는데 아이가 생겼어요"…난리난 '오젬픽 베이비' - 아시아경제

- 일본인에 파마·커트 80만원 청구한 강남 미용실…누리꾼 갑론을박 - 아시아경제

- "길에 취객 있다는 신고 제발 하지 마"…현직 경찰 호소 - 아시아경제

- 매번 남편에 '돈 돈 돈'하던 시어머니…"친정도 똑같이 해야죠" 며느리 반격 - 아시아경제

- "샤넬백 200만원 더 싸다"…값 안올리니 '원정쇼핑 성지'된 이 나라 - 아시아경제

- 배우 주선옥, 연극 연습 도중 쓰러져…3명에 새 삶 주고 떠났다 - 아시아경제

- "죽일까" "그래"…파주 호텔 사망사건 남성들의 '섬뜩한 대화' - 아시아경제

- 낮잠안잔다며 1살 아이 숨지게 한 원장, 또 다른 학대로 추가 실형 - 아시아경제