1800조 가계빚 GDP 대비 위험수위..'부채 디플레' 우려 커졌다

다시 화약고 된 가계부채

가계·자영업자 빚 86조 늘어

부채 디플레이션 가능성

한동안 증가세가 주춤해지는 듯했던 가계·자영업자 빚이 다시 한국 경제의 화약고로 떠올랐다. 시중금리가 빠르게 내려가면서 주택담보대출 금리가 역대 최저 수준으로 떨어진 데다 최저임금의 급격한 인상과 경기 침체로 타격을 받은 자영업자의 부채 증가율은 사상 최고치를 기록했다. 가계·자영업자 부채가 올해 1800조원을 돌파할 것이라는 전망이 나온다. 지난달 소비자물가 상승률이 사상 처음 ‘마이너스’를 기록하면서 ‘부채 디플레이션(debt deflation)’ 우려도 커지고 있다. 육중한 부채에 짓눌린 가계가 씀씀이를 줄이면서 경제 성장률을 갉아먹을 것이란 전망에 힘이 실린다.

자영업자 대출 증가율 11.9%

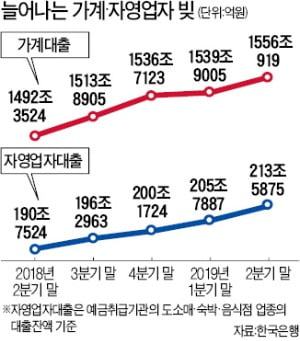

8일 한국은행에 따르면 올해 2분기 말 가계신용(1556조919억원)과 자영업자가 몰려 있는 도소매·숙박·음식점 업종의 대출금 잔액(213조5875억원) 합계는 1769조6794억원으로 집계됐다. 가계신용은 은행과 대부업체의 가계 대출, 신용카드 할부액 등 판매신용을 합한 금액으로 가계부채를 종합적으로 나타내는 지표다. 도소매·숙박·음식점 업종 대출금은 예금취급기관의 산업별 대출금에서 산출한 자료로, 이들 업종에는 유통 대기업도 포함되지만 자영업자 비중이 높다 보니 자영업 대출 추이를 가늠하는 지표로 활용된다. 자영업자 대출은 생계형 대출이 많아 넓은 의미에서 가계대출로 간주된다.

가계·자영업자 부채는 작년 2분기 말과 비교해 5.1%(86조5746억원) 늘었다. 부채 증가율은 2016년 분기 평균 10.9%로 치솟았다가 2017년 9.4%, 지난해 7.3%로 둔화되고 있다. 하지만 최근 자영업자 부채 속도가 가파르게 뛰고 있는 점이 문제다. 올 2분기 말 자영업자 대출금 증가율은 11.9%(전년 동기 대비)로 집계를 시작한 2008년 이후 가장 높았다. 형편이 나빠진 자영업자들이 빚으로 연명하고 있다는 분석이 나온다. 통계청에 따르면 개인 자영업자의 소득을 의미하는 사업소득은 지난 2분기 월 95만원에서 90만원으로 줄었다.

여기에 지난달 예금은행의 주택담보대출 금리(가중평균 금리 기준)가 역대 최저 수준인 연 2.64%까지 떨어지면서 둔화됐던 가계부채가 다시 급증세로 돌아설 것이란 우려가 커지고 있다. 국내총생산(GDP) 대비 가계부채의 절대 규모는 지난해 말 기준 81.2%로 세계경제포럼(WEF) 기준 위험수위(75%)를 넘어섰다. 자영업자 부채까지 포함하면 91.7%에 달했다. 홍성일 한국경제연구원 경제정책팀장은 “최저임금 인상에 따른 인건비 상승과 경기 악화로 벌이가 시원치 않은 자영업자들이 생활자금을 빚으로 충당하고 있다”며 “관련 대출의 부실 우려가 커지고 있다”고 말했다. 자영업자 대출의 질도 나빠졌다. 상대적으로 금리가 높은 제2금융권 대출은 1분기 26.1%, 2분기 28.6%에 달하는 등 매 분기 사상 최고치를 찍었다.

소득 대비 가계부채 오름세

빚 부담이 늘면서 가계의 씀씀이 여력은 줄어들 것이라는 전망이 나오고 있다. 한은에 따르면 올해 1분기 말 처분가능소득 대비 가계부채 비율은 전년 동기 대비 1.9%포인트 오른 158.1%를 기록하며 2014년 이후 최고치를 기록했다. 이 비율은 2014~2015년 130%대를 유지하다가 2017년 150%대를 넘어선 이후 오름세를 유지하고 있다.

전문가들은 가계·자영업자 빚이 늘면서 민간소비를 억누를 것이라고 우려하고 있다. 강성진 고려대 교수는 “부채가 늘면 갚아야 하는 이자비용이 커지면서 가계의 씀씀이도 줄어든다”며 “‘소비위축→기업 투자·생산 감소→가계소득 감소→소비위축’으로 이어지는 악순환이 빚어질 우려가 있다”고 말했다.

지난달 물가가 뒷걸음질치면서 부채 디플레이션 가능성도 부각되고 있다. 물가 하락으로 현금 가치가 커지고 실질금리가 올라가면 상대적으로 빚 부담은 늘어난다. 빚 상환을 위해 가계·기업이 보유자산을 매각하면서 자산가치가 하락하고 경기침체로 이어질 것이란 지적이다. 김소영 서울대 경제학과 교수는 “물가와 경제 성장률이 떨어지면서 자산가격이 내려갈 가능성이 있다”며 “자산가격이 하락하면 이를 담보로 돈을 빌린 가계의 빚 상환 부담이 커지면서 관련 대출이 부실화할 수 있다”고 말했다.

■ 부채 디플레이션

물가하락으로 실질금리(명목금리-물가상승률)가 상승할 경우 빚 상환 부담이 커진 경제주체들이 보유자산을 서둘러 매각하는 바람에 자산가치가 하락하고 실물경기가 침체되는 현상을 말한다. 경제학자 어빙 피셔가 1930년대 미국 대공황을 설명하면서 제시한 개념이다. 과거 일본의 장기불황도 부채 디플레이션에 해당한다.

김익환 기자 lovepen@hankyung.com

▶ 네이버에서 한국경제 뉴스를 받아보세요

▶ 한경닷컴 바로가기 ▶ 모바일한경 구독신청

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

Copyright © 한국경제. 무단전재 및 재배포 금지.